Por Renato Lembe

A economia brasileira é notória pelos seus paradoxos: fenômenos bizarros e inconcebíveis ocorrem aqui desde tempos imemoriais. Pelo menos, essa é uma suposição implícita compartilhada por muitos economistas brasileiros, os quais inventaram, inclusive, um termo para esses fatos anormais: “jabuticaba” (Franco, 2012)

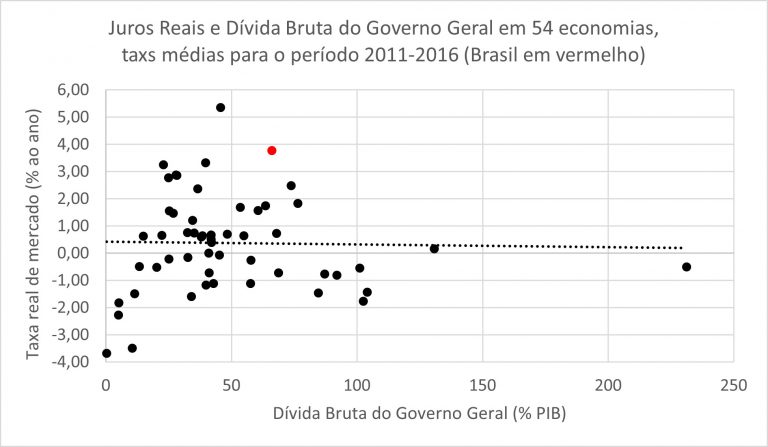

Há quatro anos, o juro real brasileiro, dos mais altos do mundo, era a “jabuticaba” mais intrigante do país, tida como inexplicável à luz do pensamento convencional. Segundo a teoria padrão, juros reais em mercados livres refletem a (in)solvência fiscal: governos muito endividados, se comprometidos com a estabilidade de preços, porém relutantes em reduzir a despesa líquida corrente, precisam oferecer juros mais elevados para atrair a poupança privada necessária. Ceteris paribus, os juros reais tendem a superar àqueles de nações cujo governo deve menos.

Contudo, quando se comparam os dados brasileiros com os de outras economias, tanto desenvolvidas quanto emergentes, os juros reais do país não são explicados pelo seu patamar de dívida pública (se mensurada como uma fração do produto interno). Entre 2011 e 2016, os juros brasileiros eram o dobro dos da Islândia, por exemplo, embora a razão dívida/PIB aqui fosse menor.

Fonte: FMI

No mundo das “jabuticabas”, fatos excêntricos se atribuem a causas excêntricas. Em busca de explicações não-convencionais (Barboza, 2015), alguns economistas têm argumentado que a política monetária brasileira é excepcionalmente ineficaz, culminando em juros excessivos como forma de compensação. Outros sugerem que a resposta-chave de taxas anômalas é a incerteza jurisdicional. Um terceiro grupo, por sua vez, tem acusado as autoridades monetárias de formar um “conluio” com sistema financeiro, oligopolizado por cinco bancos – todos interessados em preservar juros elevados por razões políticas e gerenciais.

Independentemente do valor de cada posição, o fato é que, segundo os dados internacionais, o raciocínio convencional também não se aplica aos juros reais de outras nações. Especialmente quando se consideram economias avanças, juros e dívida não parecem estar correlacionados de forma alguma.

Surge imediatamente uma questão: por que os investidos preferem alocar seus recursos em economias desenvolvidas, mais endividadas e menos rentáveis, do que em economias em desenvolvimento, menos endividadas e mais lucrativas? A diferença institucional é tida como a resposta-chave para solucionar esse aparente paradoxo. Todavia, a lógica convencional ainda pode elucidar o problema, se aplicada de um outro modo.

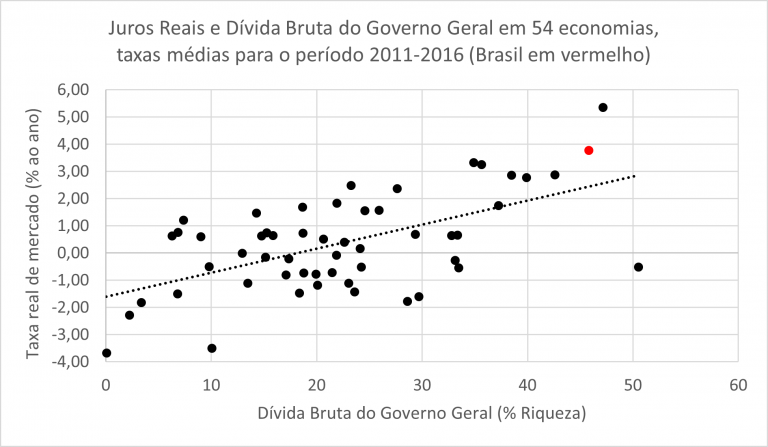

Reagindo à hipótese do excepcionalíssimo brasileiro, os economistas Gustavo Franco e Evandro Buccini (2017) argumentaram que a dívida pública não deve ser mensurada como uma fração do produto interno, mas da riqueza privada. A razão para tanto é simples e direta: títulos públicos são comprados não com a renda dos investidores (a qual pode ser totalmente consumida pelas despesas cotidianas), mas com a sua riqueza financeira, ou a sua poupança.

Do ponto de vista meramente matemático, esse detalhamento conceitual seria irrelevante se a proporção entre renda nacional e riqueza privada fosse estável ao redor do globo – mas ela não é: duas economias com o mesmo PIB per capita podem diferir significativamente em termos de riqueza particular. Essa diferença existe, dentre outras razões, porque a renda nacional é um fluxo que se mede anualmente, enquanto a riqueza privada é um estoque que se acumula no tempo. É irrelevante para a mensuração da renda corrente a produção do período anterior, mas esta não o é para a mensuração da riqueza atual. Bens duráveis produzidos em 2020, por exemplo, não serão incluídos na produção de 2021, mas certamente serão na riqueza de 2021, na medida em que ainda estarão disponíveis para consumo. Um corolário desse raciocínio é que nações industrializadas tendem a ser mais prósperas que nações primário-exportadoras, assumindo renda equivalente. Portanto, supondo iguais PIB e dívida, um país do primeiro tipo gozaria de maior poupança privada para financiar o setor público e, pois, estaria efetivamente menos endividado do que um do outro tipo.

Fonte: FMI, Global Wealth Report

O segundo gráfico, construído a partir desse novo método, evidencia que a dívida pública pode explicar as altas taxas de juros do Brasil, salvando, inclusive, o pensamento convencional do descrédito. Se os dados do Japão (outlier da direita) fossem removidos, dívida e juros reais estariam ainda mais correlacionados.

Obviamente, este texto não é propriamente científico. Ele apenas sugere uma constatação verossímil: embora a mensuração da riqueza privada esteja sujeita a uma série de desafios metodológicos e conceituais, as vantagens práticas e teoréticas dessa nova abordagem não podem ser subestimadas. A teoria macroeconômica evoluiria muito, acredito, se se aprimorasse a aferição da riqueza, de modo a torná-la um confiável denominador de comparação internacional.

Não foi por acaso, creio eu, que Adam Smith e Jean-Baptiste Say, os pais da ciência econômico, se interessaram mais pela riqueza do que pela renda: seu poder explicativo parece compreender um número maior de fenômenos econômicos – incluso nestes as “jabuticabas” brasileiras.

Referências

Franco, G. (2012). As Leis Secretas da Economia: Revisitando Roberto Campos e as leis do Kafka. Rio de Janeiro, Brazil: Zahar.

Buccini, E. (2017). Riqueza e ‘intolerância com dívida’: Estimativas empíricas muito preliminares [online]. Available at: http://www.gustavofranco.com.br/uploads/files/EB75%20paper%20riqueza%20final_limpo_.pdf [Accessed 20 Feb. 2021].

Barboza, R. (2015). Taxa de juros e mecanismos de transmissão da política monetária no Brasil. Revista de Economia Política, 35(1), 133-155.

Renato Lembe é graduado em economia pela FAAP, analista de crédito corporate e mestrando em economia na Bocconi.