Há um mito de que a taxa de juros básica fixada pelo Banco Central (BC), a famosa taxa Sistema Especial de Liquidação e de Custódia (SELIC), seria o grande referencial do custo da dívida do setor público brasileiro, de modo que reduções nessa taxa de juros implicariam imediata queda do custo dessa dívida.

Isso deixou de ser verdade há alguns anos. Tanto é que, de 2003 até 2010, a SELIC caiu em ritmo muito mais rápido do que diminuição dos gastos governamentais com juros. Similarmente, os gastos com juros em 2011 cresceram mais rápido do que o aumento da taxa SELIC ocorrido entre abril de 2010 e setembro de 2011.

Por isso, é preciso cuidado para não cair na tentação ou na fácil leitura de que, com o mais recente ciclo de corte de taxas, iniciado na segunda metade de 2011, os gastos governamentais com juros cairão nos próximos meses na mesma velocidade da queda da taxa SELIC, o que permitiria abrir um espaço fiscal, inclusive para maiores gastos ou para menor superávit.

Destaque-se que, mesmo admitindo que a SELIC tenha atualmente um impacto mais limitado sobre os gastos com juros do setor público, isso não significa que devemos condenar o seu corte ou defender sua manutenção em patamar elevado. O juro real no Brasil continua (lamentavelmente) na liderança mundial, apesar do dito ousado ciclo de baixa iniciado pelo BC. Porém, são questões diferentes: uma é sobre a política monetária, seus caminhos ou sua correção, outra diz respeito ao impacto dessa política sobre a política fiscal.

O objetivo deste breve texto não é, portanto, discutir se a taxa SELIC deve ou não cair, mas as consequências de uma eventual queda, antecipando a conclusão de que não se deve esperar que um corte na SELIC produza direta e proporcionalmente igual redução no gasto governamental com juros.

O impacto de variações da SELIC sobre os gastos com juros dependerão de dois fatores importantes:

i) proporção da dívida indexada à SELIC, sendo que, quanto maior for essa proporção, maior será o impacto;

ii) composição da Dívida Líquida do Setor Público (DLSP), que corresponde à diferença entre a dívida bruta e os ativos financeiros do governo. Quanto maior for essa diferença entre estes estoques e também a distância entre a remuneração de um e de outro, menor será o impacto da SELIC sobre os gastos com juros do setor público.

No passado distante, a maior parte da dívida mobiliária era indexada à taxa SELIC. Adicionalmente, a diferença entre a dívida bruta e os créditos do governo não era grande e as taxas de remuneração e prazos de vencimento tampouco eram tão díspares como hoje. Naquele cenário, variações da SELIC impactavam bem mais forte e diretamente os gastos com juros.

A seguir detalharemos um pouco mais o comportamento da taxa SELIC e dos gastos com juros. Mostraremos que esse deslocamento ocorreu tanto durante o longo ciclo de baixa da SELIC, entre 2003 e 2010, como no mais recente ciclo de alta, entre 2010 e 2011.

Evidências: longo ciclo de baixa (até 2010)

Antes do recente e curto ciclo de alta da SELIC, a taxa registrou uma longa trajetória de redução – desde a sua maior taxa acumulada no período de doze meses, em setembro de 2003 (24,25%), e a mais baixa, em maio de 2010 (8,92%). Ainda que tenha apresentado pequenas oscilações ao longo desse período, a tendência foi obviamente decrescente.

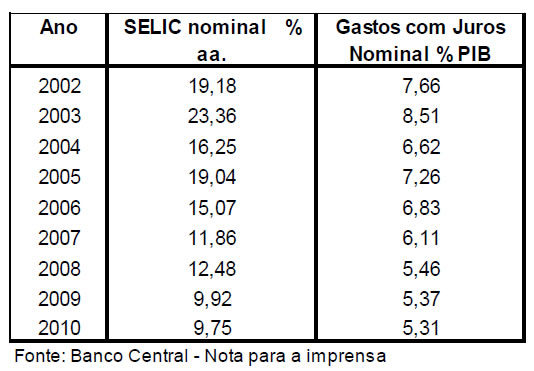

Considerando os valores extremos da série, a SELIC caiu de 23,36% a.a. em 2003 para 9,75% a.a. em 2010, ou seja, um recuo de 13,6 pontos ou de 58%, em termos relativos. Já o setor público gastou com juros nominais 8,51% e 5,3% do PIB, respectivamente, nos dois citados anos, com uma redução em 3,1 pontos do produto ou de 36% em termos proporcionais. Comportamento semelhante pode ser observado em subperíodos da amostra. Por exemplo, entre 2008 e 2010, a taxa SELIC caiu 22%, enquanto os gastos com juros como proporção do PIB reduziram-se somente em 5%.

Ao analisar a evolução comparada de taxa e gasto nos últimos anos, também se evidenciou um descasamento cada vez maior no período mais recente, e isso dá pistas para se compreender quais foram as mudanças na política fiscal que mais contribuíram para explicar esse fenômeno.

Por princípio, se fosse levado em contas apenas o que o governo deve, e ainda mais se for computado tão somente o que deve por conta da emissão de títulos, é fácil depreender que a diminuição da proporção daqueles indexados à SELIC (caso das Letras Financeiras do Tesouro – LFTs) constitui a razão direta para que a evolução de sua taxa perdesse poder de influência no custo total da dívida mobiliária, ou melhor, na sua evolução real. A menor participação de títulos indexados à SELIC na dívida pública, por sua vez, decorreu da redução da inflação e do alongamento dos prazos, que permitiram ao Tesouro Nacional colocar cada vez mais papéis prefixados a vencerem no longo prazo e títulos indexados a índices de preço.

Pode-se argumentar que as tendências ou direções da SELIC acabam se refletindo, ainda que com alguma defasagem, nas taxas pré-fixadas (o próprio Tesouro pode forçar isso ao aceitar ou rejeitar as condições pedidas pelos investidores desses papéis) e no próprio índice de inflação.

Sem entrar na discussão se a SELIC continua apresentando qualidade ou potência como instrumento de gestão da política monetária, o fato é que essa taxa perdeu poder de influência sobre os gastos públicos com juros. E uma forma mais direta para tirar tal conclusão é comparar a dimensão e a evolução entre duas taxas de juros: a SELIC, já comentada, e a chamada taxa implícita da DLSP, apurada pelo BC pela razão entre os gastos com juros e o montante da dívida líquida de cada período de referência. O gráfico a seguir mostra a evolução das duas taxas.

Na fase inicial, de 2002 a 2005, a taxa da SELIC superou a implícita. Desde 2006, contudo, a curva da SELIC passou a correr sempre por baixo da taxa implícita, indicando que os custos de outras dívidas foram mais altos que a SELIC e/ou que os créditos do governo renderam menos que esta. Observe-se também que a trajetória da taxa SELIC oscilou bem mais que da taxa implícita de juros. Essa última ficou relativamente constante em torno de 15%.

As razões dessas trajetórias distintas tem menos relação com a mudança no perfil da dívida mobiliária (ou seja, na redução da participação de títulos indexados à SELIC) e com a alteração no volume dos componentes da DSLP. Como já mostrado neste site, no artigo Dívida bruta e ativo do setor público: são imprescindíveis para se avaliar o equilíbrio fiscal? , a dívida líquida corresponde à diferença entre a dívida bruta (que passou a ser concentrada na dívida mobiliária interna federal) e dos créditos (composta tanto por disponibilidades, desde o caixa interno dos governos até as reservas internacionais, bem como por haveres financeiros, que compreendem, sobretudo, empréstimos concedidos a fundos, a instituições financeiras e até mesmo a empresas e a outros países).

O total de créditos internos, abatidos da dívida bruta, mal alcançava 20% do PIB, da primeira metade da década passada até 2008; depois, saltaram para patamar superior a 25% do PIB desde 2009. Se computadas as reservas internacionais (13,5% do PIB em meados de 2011), o total dos ativos do governo, que era inferior a 20% do PIB em 2006, chegou a mais de 30% do PIB em meados de 2011. Em sua grande parte, os ativos do governo aumentaram no período devido ao acúmulo de reservas cambiais e à concessão de empréstimos ao BNDES. Esses ativos apresentaram rendimento bastante inferior à taxa SELIC no período. Em 2010, segundo avaliação do BC em uma nota especial sobre a evolução dos juros,[1] consideradas apenas as taxas implícitas anuais, os 14,9% de toda a dívida resultou do contraste de 10,1% só nos débitos contra 4,3% nos créditos. Isto é, o setor público, na média, se endivida a uma taxa 2,3 vezes maior do que a que empresta e, se não ter ativos tão pouco rentáveis, seu gasto com juros seria cerca de um terço inferior ao realizado.

As reservas são aplicadas no exterior, preponderantemente em títulos do governo norte-americano, cujas taxas foram drasticamente reduzidas no combate à crise financeira internacional pelo Banco Central norte-americano. Tais ativos mal têm rendido 1% ao ano, muito menos que a SELIC, que, direta ou indiretamente, acaba por remunerar a maior os títulos utilizados para esterilizar o impacto monetário da entrada das reservas. Somente quando há episódios de desvalorização do real frente ao dólar é que as reservas internacionais se tornam mais rentáveis, ainda assim em termos nominais.

Quando o País passou a acumular crescentes reservas internacionais (o que aumenta o ativo), o BC procurou compensar a expansão monetária colocando mais títulos públicos no mercado. Ou seja, com uma mão, ele entrega reais aos exportadores e investidores que trazem cada vez mais dólares; com outra mão, ele tira reais da economia ao firmar operações compromissadas com títulos do Tesouro e ao aumentar os depósitos compulsórios dos bancos. O efeito final é aumentar o gasto com juros, tendo em vista que os títulos do Tesouro pagam taxas mais altas do que recebe como remuneração das reservas.

Quanto aos créditos para instituições oficiais, na virada da década houve súbito aumento dos empréstimos extraordinários concedidos pelo Tesouro Nacional (chega próximo a R$ 300 bilhões o cedido ao BNDES), quase sempre remunerados à Taxa de Juros de Longo Prazo (TJLP), que tem sido arbitrada na casa de 6% ao ano. Tais operações começaram com o pretexto de combater a crise, mas prosseguiram mesmo depois da retomada da economia. Nota-se que não se trata aqui do subsídio creditício direto, no qual o Tesouro Nacional arca com a diferença entre a TJLP e a taxa de juros cobrada pelo BNDES em projetos considerados prioritários[2].

Evidência: último ciclo de alta (2010/11)

Uma simples comparação da SELIC e dos encargos financeiros dos governos nos primeiros oito meses de 2011 vis-à-vis igual período de 2010 constitui a evidência mais recente do descolamento entre taxa e gasto. Vale lembrar que em abril de 2010 aquela taxa iniciou um ciclo de alta que só veio a ser interrompido em setembro de 2011.

A SELIC apresentou uma média simples da taxa anual apurada diariamente até agosto de 2011 de 11,84 pontos.[3] Em igual período de 2010, a média foi de 9,48 pontos. A variação foi de 24,9%. Já os juros nominais pagos pelo setor público consolidado aumentaram de R$ 125 bilhões para R$ 160,2 bilhões no mesmo período, um aumento de 28,1%.

A diferença, contudo, torna-se mais acentuada quando se limitam os dados ao governo central. Os juros nominais saltaram de R$ 83,9 para 125 bilhões entre os oito primeiros meses de 2010 e de 2011, uma variação de 49%. Ou seja, isolados apenas os encargos do governo central, estes cresceram ao dobro da velocidade do aumento da taxa básica de juros.

Em síntese, alguns analistas acreditam que se a taxa básica de juros paga pelos títulos da dívida pública federal (conhecida como SELIC) cair, o governo gastaria menos com juros e assim economizaria recursos. Esses recursos tanto poderiam ser aplicados em melhores gastos, como na ampliação dos investimentos fixos e de serviços sociais básicos, como poderiam permitir um esforço fiscal menos severo, até mesmo abrindo caminho para reduzir a carga tributária. Como as autoridades monetárias decidiram reduzir a SELIC desde agosto de 2011, tornou-se predominante a ideia de que o governo gastará proporcionalmente menos com juros.

Infelizmente, isso não passa de mais um mito que paira sobre as finanças públicas brasileiras, inegavelmente complexas. No passado recente, houve um crescente divórcio entre taxa e gasto. Quando a SELIC recuou, anos atrás, o gasto não caiu no mesmo ritmo. Depois, quando a taxa voltou a subir, o referido gasto cresceu à frente. Dois motivos explicam esse divórcio.

Em primeiro lugar, porque nem todos os títulos públicos são indexados à SELIC. Com a maior estabilização da economia, aumentou a proporção de títulos pré-fixados, cuja remuneração não é afetada pelas decisões das autoridades monetárias; pelo menos no curto prazo.

Em segundo lugar, porque a dívida líquida corresponde à diferença entre a dívida bruta e os ativos financeiros do governo, constituídos majoritariamente pelas reservas internacionais e créditos contra instituições financeiras federais. Quanto maior for a taxa SELIC em relação à taxa que remunera os ativos financeiros do governo, maior será a discrepância entre a SELIC e taxa implícita de juros incidente sobre a dívida pública.

[1] Ver “Análise Evolutiva dos Juros Nominais Apropriados sobre a DLSP”, Relatório de Inflação, Março de 2011: http://www.bcb.gov.br/htms/relinf/port/2011/03/ri201103b4p.pdf

[2] Sobre esses créditos, pode-se acessar vários artigos em: http://mansueto.wordpress.com/

[3] Médias calculadas por Vivian Almeida a partir de série do IPEADATA. A variação é praticamente a mesma que se chega em um cálculo mais refinado, ponderando as médias diárias da SELIC, se chega a uma taxa acumulada no ano de 7,74% e de 6,21%, até agosto de 2010 e de 2011, respectivamente, o que resulta numa variação de 24,6% – veja várias séries ponderadas em: http://www.portalbrasil.net/indices_selic.htm