Em comparação internacional, há argumentos para mostrar que o gasto público brasileiro é alto. Utilizando dados da Penn World Table (uma confiável fonte de informação comparada de contas nacionais) acerca do consumo dos governos[1], é possível estimar qual seria o excesso/insuficiência de consumo governamental de cada país em relação à média internacional.

Foram realizadas nove diferentes estimações[2]. Elas mostraram que o Brasil teria um excesso de gastos entre 14% e 26%. Tal excesso o colocaria próximo ao topo do ranking de países com maior excesso de gastos. Na média das nove estimações realizadas, o Brasil fica em 13º lugar em um conjunto de 103 países. Portanto, entre os 13% que mais gastam. A Tabela 1 apresenta o ranking dos 20 países com maior excesso de gastos nas estimações realizadas.

Se olharmos em uma perspectiva temporal, também constataremos que o gasto público tem crescido de forma consistente no Brasil. A despesa do governo federal passou de 19% para 30% do PIB entre 1995 e 2009[3].

.

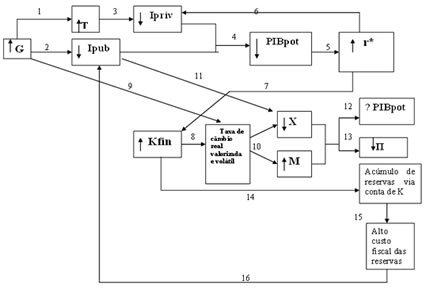

O gasto público elevado e crescente gera um ciclo vicioso retratado na Figura 1 a seguir. Para manter o equilíbrio das contas públicas, em um contexto de gastos não-financeiros crescentes, e atingir a meta de superávit primário, o governo aumenta tributos (seta nº 1) e corta investimento público (seta nº 2), o que acaba desestimulando o investimento privado (seta nº 3): a maior carga tributária reduz a rentabilidade líquida dos empreendimentos privados e a queda do investimento público gera deterioração da infra-estrutura de transportes, aumentando o custo final da produção. Essa redução no investimento privado e em outros componentes da despesa agregada sempre que o Estado aumenta a despesa pública é conhecido na literatura econômica como efeito crowding-out.

Tabela 1 – Posição dos países no ranking de excesso de gasto (valor observado menos valor estimado) em cada uma das nove estimações

| País | I | II | III | IV | V | VI | VII | VIII | IX | Média das posições no ranking | Desvio Padrão das posições no ranking | |

| 1 | Cuba | 1 | 11 | 1 | 1 | 5 | 2 | 1 | 1 | 4 | 3.0 | 3.4 |

| 2 | Niger | 2 | 1 | 18 | 4 | 1 | 7 | 10 | 8 | 6 | 6.3 | 5.4 |

| 3 | Netherlands | 9 | 25 | 7 | 8 | 11 | 6 | 2 | 3 | 2 | 8.1 | 7.1 |

| 4 | Mali | 5 | 7 | 20 | 5 | 2 | 8 | 20 | 16 | 17 | 11.1 | 7.1 |

| 5 | South Africa | 4 | 26 | 4 | 10 | 12 | 4 | 15 | 12 | 16 | 11.4 | 7.2 |

| 6 | Botswana | 36 | 15 | 14 | 3 | 6 | 5 | 8 | 5 | 23 | 12.8 | 10.8 |

| 7 | Denmark | 7 | 10 | 2 | 13 | 16 | 46 | 6 | 7 | 30 | 15.2 | 14.1 |

| 8 | Hungary | 11 | 29 | 5 | 14 | 17 | 13 | 17 | 17 | 20 | 15.9 | 6.6 |

| 9 | Venezuela | 8 | 28 | 17 | 25 | 22 | 20 | 12 | 13 | 10 | 17.2 | 7.0 |

| 10 | India | 40 | 57 | 35 | 2 | 3 | 1 | 7 | 10 | 7 | 18.0 | 20.5 |

| 11 | Sweden | 22 | 41 | 6 | 12 | 14 | 27 | 9 | 11 | 22 | 18.2 | 11.0 |

| 12 | Japan | 19 | 39 | 30 | 31 | 38 | 9 | 5 | 6 | 1 | 19.8 | 15.0 |

| 13 | Brazil | 12 | 32 | 19 | 20 | 28 | 12 | 21 | 21 | 14 | 19.9 | 6.8 |

| 14 | France | 27 | 43 | 21 | 15 | 18 | 22 | 13 | 15 | 12 | 20.7 | 9.7 |

| 15 | Czech Republic | 23 | 40 | 22 | 16 | 24 | 10 | 23 | 23 | 15 | 21.8 | 8.4 |

| 16 | Bulgaria | 25 | 33 | 23 | 17 | 26 | 15 | 25 | 24 | 24 | 23.6 | 5.2 |

| 17 | Colombia | 6 | 18 | 8 | 18 | 23 | 16 | 42 | 43 | 46 | 24.4 | 15.3 |

| 18 | Finland | 18 | 12 | 11 | 24 | 30 | 43 | 26 | 28 | 40 | 25.8 | 11.1 |

| 19 | Sierra Leone | 53 | 8 | 49 | 6 | 4 | 3 | 38 | 34 | 38 | 25.9 | 20.5 |

| 20 | United Kingdom | 33 | 52 | 26 | 21 | 27 | 33 | 16 | 18 | 13 | 26.6 | 11.9 |

Fontes: Estimações do autor. Dados originais:

Alan Heston, Robert Summers and Bettina Aten, Penn World Table Version 6.3, Center for International Comparisons of Production, Income and Prices at the University of Pennsylvania, August 2009. http://pwt.econ.upenn.edu/php_site/pwt_index.php).

https://www.cia.gov/library/publications/the-world-factbook/

http://stat.wto.org/StatisticalProgram/WSDBStatProgramHome.aspx

http://www.indexmundi.com/trade/exports/

http://www.oecd.org/document/9/0,3343,en_2649_39263238_41266761_1_1_1_1,00.html

A queda dos investimentos público e privado, por sua vez, reduz o potencial de crescimento da economia: reduz-se o PIB potencial do país, aquele que pode ser atingido sem que haja pressão inflacionária (seta nº 4)[4].

Com um baixo crescimento potencial do PIB, a estreita margem de crescimento não inflacionário da economia leva o Banco Central a manter juros reais elevados pois, se por um lado, o PIB potencial é reduzido, por outro o crescimento do gasto do governo pressiona a demanda agregada (seta nº 5).

A taxa de juros elevada, que é eficiente para manter a taxa de inflação sob controle no curto prazo, acaba por se constituir em mais um fator de desestímulo ao investimento privado (seta nº 6). E isso realimenta o baixo potencial de crescimento do produto a médio prazo. Com o potencial de crescimento do produto tendo sido reduzido, nos próximos anos será necessário manter a taxa de juros elevada, pois o gasto corrente do governo continua crescendo e pressionando a demanda; enquanto a oferta agregada não consegue acompanhar o aumento da demanda, devido à repressão aos investimentos público e privado.

Ou seja, configura-se um modelo em que o equilíbrio se dá com gasto público elevado e crescente, juros reais elevados e baixo potencial de crescimento da economia.

Esse modelo também tem reflexos no lado externo, sendo seu principal efeito a valorização da taxa de câmbio real. Ela ocorre por dois efeitos paralelos: o ingresso de capitais via investimento financeiro e a mudança de preços relativos entre bens não-comercializáveis e comercializáveis.

O primeiro efeito ocorre porque a taxa de juros real elevada atrai capitais externos para investimentos financeiros no país (títulos públicos e privados) (seta nº 7). A entrada de capitais não apenas valoriza a taxa de câmbio real, mas também a torna bastante volátil, variando ao sabor do humor dos mercados financeiros internacionais, com rápidas mudanças no movimento de entrada e saída de capital (seta nº8).

O segundo efeito sobre a taxa de câmbio real é uma relação direta entre o aumento do gasto público e a valorização do câmbio (seta nº 9). Ele ocorre porque a expansão do gasto público eleva o poder de compra posto nas mãos do consumidor. Isso resulta em aumento de demanda por bens e serviços. Ocorre, então, um aumento nos preços dos bens não-comercializáveis – tais como construção e serviços – (que não sofrem a concorrência de produtos importados) em relação aos bens comercializáveis (cujo aumento de demanda pode ser rapidamente suprido via importações). Há, portanto, uma mudança de preços relativos (o preço dos não-comercializáveis aumenta e o preço dos comercializáveis, dado pelo mercado internacional, se mantém constante). A taxa de câmbio real, definida como a taxa nominal (R$/US$) vezes a relação “preços externos / preços internos” cai, representando um aumento do poder de compra real da moeda nacional em relação ao Dólar.

A valorização cambial desestimula as exportações e estimula as importações (setas nº 10). E a volatilidade do câmbio real reduz a capacidade de previsão e planejamento do empresariado, o que mais uma vez desestimula o investimento privado, em especial (mas não exclusivamente) no setor exportador da economia. Há uma ampla literatura econômica que associa alta volatilidade de variáveis chaves (como câmbio e preços) a baixo crescimento econômico[5].

Figura 1 – Ciclo Vicioso

Outro forte desestímulo às exportações provém da redução do investimento público em infraestrutura de transportes e portos (seta nº 11). Maurício Moreira Mesquita[6] e Fernando Lagares Távora[7] já mostraram, em trabalhos distintos, que a deficiência de infraestrutura é muito mais prejudicial ao comércio exterior brasileiro que o protecionismo dos países desenvolvidos ou a falta de acordos gerais de comércio.

O impacto desse modelo sobre o produto é dúbio: por um lado, o barateamento das importações dos bens comercializáveis facilita a importação de máquinas e equipamentos, barateando os investimentos; mas, por outro lado, o desestímulo às exportações e a baixa previsibilidade e alto risco gerados pela volatilidade do câmbio reduzem o potencial de crescimento (seta nº 12).

Há ganhos no controle da inflação pela via da contenção dos preços dos bens comercializáveis (seta nº 13).

O balanço de pagamentos se equilibra via conta de capitais. Ou seja, a acumulação de reservas ocorre principalmente em função da entrada dos investimentos externos financeiros (seta nº 14), em especial, de entrada de capital de curto prazo, que tem por objetivo aproveitar o diferencial entre a taxa de juros doméstica e internacional.

É uma posição arriscada, que depende da mudança de humor dos investidores internacionais e pode ser revertida rapidamente, dada a grande abertura da conta de capitais. Por isso, é preciso acumular muitas reservas no Banco Central (seta nº 15), o que gera custo fiscal elevado (diferença de custo entre a dívida pública emitida para comprar reservas e a rentabilidade das reservas), reduzindo a disponibilidade de recursos para investimentos públicos (seta nº 16) e, portanto, realimentando o ciclo vicioso.

Esse modelo básico tornou-se menos ruim nos últimos anos devido à forte expansão do volume exportado e dos preços das commodities, o que permitiu, mesmo com valorização cambial, manter as exportações em alta e gerar um efeito positivo sobre o PIB potencial (as importações de equipamentos ficaram mais baratas, estimulando o investimento privado, e as receitas de exportação cresceram pelo efeito preço, impulsionando o PIB).

Mas o resultado básico permanece: temos um equilíbrio de taxa de juros real alta e gastos correntes crescentes; inflação sob controle, taxa de câmbio valorizada e volátil e necessidade de um custoso seguro contra volatilidades da conta de capital. Observe-se que a manutenção desse ciclo vicioso depende da disponibilidade de financiamento externo que, por sua vez, depende, além de fatores associados à liquidez internacional, da percepção de que a relação dívida/PIB não irá explodir.

No segundo semestre de 2009 vivemos outra fase da crise: o efeito colateral do remédio aplicado pelo Banco Central norte-americano. A grande liquidez injetada pelo FED, a custo zero, na economia internacional, tem migrado para os países emergentes, em busca de rentabilidade mais elevada. É um “oceano” de liquidez que, somado à promoção do Brasil a grau de investimento, provoca forte entrada de capitais e forte valorização cambial[8].

À parte do episódio de crise internacional, e tendo em conta que pouco podemos fazer em relação ao excesso de liquidez internacional, o desequilíbrio principal desse modelo (no que diz respeito aos pontos sobre os quais o governo tem poder de ação) vem da expansão dos gastos correntes do governo. E novos desafios se impõem:

- Não há mais como comprimir o investimento público, sob pena de jogar na ruína toda infraestrutura pública; na verdade o investimento tem começado a crescer nos últimos anos, e continuará a crescer em função do PAC, da Copa do Mundo e das Olimpíadas; logo, se o gasto corrente não for contido, a taxa de crescimento do gasto público total será ainda maior;

- A sociedade resiste cada vez mais à ampliação da carga tributária;

- Mudanças no mercado de crédito, como a criação do crédito consignado, ampliaram o potencial de consumo, elevando a taxa de juros real de equilíbrio necessária para conter a inflação, caso não se contraia o gasto corrente;

- A redução das oportunidades de ganho financeiro ao redor do mundo, em função da crise mundial, colocou o Brasil em posição de destaque na rentabilidade dos investimentos de renda fixa e variável, aumentando o influxo de capitais e intensificando a valorização e volatilidade da taxa de câmbio; isso requer uma redução da taxa interna de juros, que só poderá ocorrer de maneira segura (com baixo risco de inflação) se o governo reduzir a sua pressão sobre a demanda agregada.

Para enfrentar esses desafios é preciso conter o gasto corrente do governo e colocar a economia em um ciclo virtuoso, que nada mais é que o funcionamento “inverso” do ciclo vicioso apresentado na Figura 1, iniciado por uma redução do gasto público.

O crescimento real do gasto do governo é o principal e básico desequilíbrio da economia brasileira. Não adianta interferir em outro ponto do processo (reduzir juros na marra, tributar investimento estrangeiro em bolsa, criar barreiras legais ao crédito, criar barreiras a importações, subsidiar exportações, etc.), pois os efeitos serão temporários ou nulos, e gerarão custos de ineficiência.

O controle do gasto (que não precisa ser corte, mas apenas um crescimento mais lento, abaixo do crescimento do PIB), viabilizaria: aumento do investimento público, redução da carga tributária e redução dos juros reais de equilíbrio. Isso elevaria a taxa de investimento da economia, elevando o PIB potencial e, portanto, a oferta agregada futura. Por isso, haveria, nos próximos anos, mais espaço para crescimento sem inflação, conduzindo a uma taxa de juros de equilíbrio menor.

No front externo, a redução da taxa de juros desestimularia a entrada de capital para investimento financeiro. E o maior vigor da economia real estimularia o aumento do investimento direto estrangeiro. A substituição de capital financeiro por capital produtivo diminuiria a volatilidade do câmbio, visto que este último tem menor mobilidade e maior prazo de maturação. Além disso, o maior investimento direto estrangeiro estimularia a expansão do PIB potencial, reforçando o movimento de queda da taxa de juros real de equilíbrio.

Com relação à valorização do câmbio, haveria dois efeitos em sentido inverso. Por um lado, o efeito de valorização do câmbio em função da entrada de capitais externos se manteria, apenas com a substituição de capital financeiro por investimento direto. Por outro lado, o efeito direto do gasto público sobre o câmbio real faria com que houvesse uma desvalorização cambial (menor pressão sobre a demanda agregada, menor pressão sobre os preços dos bens não-comercializáveis, desvalorização do câmbio real). Além disso, é preciso atentar para o detalhe de que o investimento direto estrangeiro, ao promover ganhos de capacidade produtiva e de produtividade no setor de bens não-comercializáveis expandiria a capacidade deste para reagir a aumentos na demanda agregada. Assim, o impacto de aumentos da demanda sobre os preços de não- comercializáveis seria menor, com menor impacto sobre a taxa de câmbio real.

Essa taxa de câmbio menos valorizada e mais estável permitiria que o Balanço de Pagamentos se equilibrasse através da Balança Comercial e não da conta de capitais[9].

Havendo espaço para o aumento do investimento público em infraestrutura de transportes, haveria mais um reforço às exportações.

O equilíbrio externo via balança comercial é mais seguro para o País, reduzindo os riscos de crise cambial. O efeito direto da desvalorização cambial sobre o PIB potencial é incerto (queda de importação de máquinas e equipamentos vs. aumento e diversificação das exportações). Haveria impacto inflacionário da desvalorização cambial, porém compensável pelo maior espaço para crescimento da economia via expansão do PIB potencial e pela maior produtividade decorrente do aumento de investimento externo direto. A menor volatilidade cambial e dos investimentos financeiros internacionais exigiriam nível menor de reservas, com menor custo fiscal, reduzindo a pressão das contas públicas sobre a demanda agregada e aumentando a capacidade de poupança e investimento do setor público.

Para ler mais sobre o tema:

Mendes, M. (2010) Controle do gasto público: reformas incrementais, crescimento e estabilidade macroeconômica. CLP Papers nº 4. São Paulo. Centro de Liderança Pública.

[1] O consumo final do governo representa os serviços individuais e coletivos prestados de forma gratuita (ou parcialmente gratuita) por todas as esferas de governo (União, estados e municípios). Ele é medido pela remuneração dos servidores públicos, mais o consumo final de bens e serviços pelo governo (por exemplo, o pagamento a um hospital privado que presta serviços ao SUS, o giz para sala de aula ou os canapés de uma recepção oficial), e pela depreciação do capital fixo do governo. É importante observar que esse conceito não inclui as despesas de transferências (juros, aposentadorias e pensões, seguro-desemprego, bolsa-família). Também não estão incluídas as empresas estatais (de economia mista ou 100% pública). Somente as empresas dependentes de verbas dos tesouros federal, estadual e municipal são consideradas. Ademais, o consumo do governo restringe-se ao gasto corrente, não incluindo o investimento público. É, portanto, grosso modo, a despesa corrente de manutenção da máquina pública (salários mais consumo final de bens e serviços).

[2] Detalhes das estimações podem ser solicitadas ao autor.

[3] Fonte: Secretaria do Tesouro Nacional.

[4] A idéia keynesiana clássica de que os gastos do governo alavancam o crescimento econômico aplica-se a situações de forte ociosidade do sistema produtivo em uma perspectiva de curto prazo e desconsiderando as questões de solvência e liquidez do setor público. Quando saímos dessa situação especial, a aceleração dos gastos públicos tem efeitos dinâmicos perversos sobre o crescimento econômico no médio e longo prazos, na linha descrita no presente texto. Vide, a esse respeito, Rocha, F. (2006) Ajuste fiscal, composição do gasto público e crescimento econômico In: Mendes, M. (Org.) Gasto público eficiente: 91 propostas para o desenvolvimento do Brasil. Topbooks.

O uso do gasto público como instrumento de política anti-cíclica, em um contexto típico keynesiano, também enfrenta dificuldades no campo da economia política: quando a economia cresce de forma acelerada e a arrecadação fiscal gera excedentes (momento em que não é necessário acelerar os gastos) surgem incentivos para se gastar mais, dada a maior disponibilidade de receita pública; e nos momentos em que se faz necessária a ação do estado, para retirar a economia de uma recessão, a arrecadação fiscal está em baixa e a restrição orçamentária do governo se faz muito mais forte. Em países que sofrem grande risco de iliquidez e insolvência do setor público, fica muito restrito o espaço para política fiscal anti-cíclica em momentos de crise.

[5] Ver, por exemplo, a literatura citada em Hausmann, R. e Rigobon, R. (2003) An alternative interpretation of the “resource curse”: theory and policy implications. In: Davis, J.M. et all (Eds) Fiscal policy formulation and implementation in oil-producing countries. IMF Publication Service.

[6] Moreira, M.M., Volpe, C., Blyde, J.S. (2008) Desobstruindo as Artérias: o impacto dos custos de transporte sobre o comércio exterior da América Latina e Caribe. Banco Interamericano de Desenvolvimento. Harvard University Press. Disponível em http://idbdocs.iadb.org/wsdocs/getdocument.aspx?docnum=1662398

[7] Távora, F.L (2008) Developments in the World Soybean Market: a Partial Equilibrium Trade Model. Wageningen University – Holanda. Tese de Mestrado

[8] Vide, a esse respeito, o artigo de Nouriel Roubini “Quanto maior a bolha atual, maior será o inevitável estouro” – Folha de S. Paulo, 3 de novembro de 2009.

[9] Uma forma alternativa de ver este ponto é perceber que a poupança do governo aumentaria com a redução dos gastos, o que exigiria um menor volume de poupança externa (déficit em transações correntes) para financiar um dado nível de investimentos.